Sérgio Eustáquio Pires

Colaborador da Valor Agregado Consultores

No artigo ANTERIOR abordamos a gestão do caixa à luz do Modelo Dinâmico de Análise Financeira, mostrando como, através de suas variáveis, podemos melhor compreender como o caixa da empresa é afetado, e, a partir daí, vislumbrar possibilidades que permitam gerenciar melhor o saldo de tesouraria.

Com base na equação fundamental do modelo, T = CDG – NCG, nosso foco no primeiro artigo foi a variável “Capital de Giro”, demonstrando como suas variações impactam o valor do caixa da empresa. Tratamos das decisões de longo prazo, aquelas que alteram os valores dos grupos de contas do Ativo Não Circulante, Passivo Não Circulante e Patrimônio Líquido.

Neste artigo vamos discorrer sobre as decisões de curto prazo, já que são estas que afetam a segunda variável do modelo dinâmico, a Necessidade de Capital de Giro – NCG.

Porém, antes de entrar neste assunto da NCG, faz-se necessário abordar um aspecto econômico, o lucro. Ele é oriundo de decisões de curto prazo, mas afeta o longo prazo, na medida em que compõe o Patrimônio Líquido, que, por sua vez, impacta o capital de giro – CDG da empresa. Torna-se, portanto, imprescindível colocar neste momento a questão do resultado econômico, especialmente neste ambiente de crise. A redução/adequação dos custos e despesas ao novo patamar de receita é, para muitas empresas, imperiosa e urgente, questão de sobrevivência.

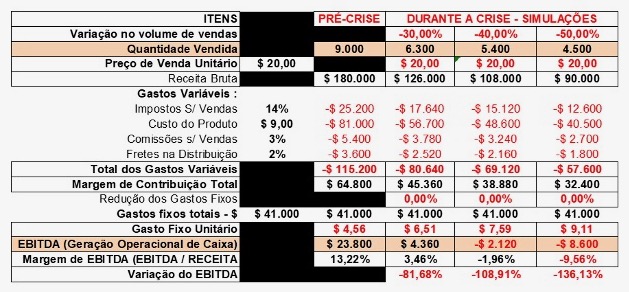

Vamos ilustrar com números esta colocação. Observe o exemplo no quadro abaixo:

No exemplo acima a empresa, antes da crise, estava comercializando 9.000 unidades de um determinado produto, a $20/unidade, gerando uma receita mensal de $180.000. Os gastos variáveis, aqueles que variam em função do volume de produção ou de vendas (tributos, custo de aquisição do material/produto, despesas com comissões e fretes para entregar a mercadoria), para um volume de 9.000 unidades/mês, somam $1115.200.

Os gastos fixos, aqueles que independem do volume de produção ou de vendas (aluguel, salários fixos, honorários contábeis e outros), somam $41.000/mês. A geração operacional de caixa da empresa (EBITDA), nesta situação, era de $23.800. Chega-se a este valor de $23.800 da seguinte forma:

Receita ($180.000) – Gastos Variáveis Totais ($115.200) = $64.800

Este valor de $64.800 é a Margem de Contribuição, valor que vai contribuir para pagar/amortizar os gastos fixos da empresa.

Margem de Contribuição ($64.800) – Gastos Fixos Totais ($41.000) = $23.800 de EBITDA (ganhos antes dos juros, do imposto de renda, da depreciação e amortização), o que equivale à geração operacional de caixa da empresa.

Temos aqui um primeiro ponto de atenção: para reduzir/adequar a estrutura de custos da empresa ao novo patamar de faturamento, é preciso, em primeiro lugar, separar os gastos (custos e despesas) variáveis dos gastos fixos. Os gastos variáveis não causam muita preocupação, pois eles tendem a acompanhar o volume: se as vendas caem eles são reduzidos na mesma proporção. Já os gastos fixos, como eles independem do volume de vendas, quando há queda nas vendas eles permanecem inalterados, consumindo assim uma parcela maior da geração operacional de caixa da empresa. Portanto, especialmente neste cenário de crise, todas as atenções e energias da empresa devem se voltar para a redução/adequação dos seus GASTOS FIXOS.

Voltando ao exemplo, foram simulados três níveis de queda de vendas, para exemplificar o cenário de crise: 30%, 40% e 50%, em relação à situação antes da crise, ou seja, sobre o volume de 9.000 unidades/mês.

Importante observar que a redução percentual do valor da geração operacional de caixa da empresa, o EBITDA, se dá em uma proporção muito maior do que a redução percentual do volume vendido. Redução de 30% no volume vendido provoca redução de 81,68% no valor do EBITDA; de 40% no volume, 108,91% e redução de 50% no volume, acarreta em 136,13% de redução no valor do EBITDA, passando a geração operacional de caixa da empresa de $23.800, ou 13,22% da receita, antes da crise, para -$8.600, ou -9,56% sobre a receita. Isto considerando que a empresa conseguiria manter o preço de venda praticado antes da crise, o que é raro acontecer em ambientes de crise.

Portanto, é de FUNDAMENTAL importância para a sobrevivência da empresa, adequar sua estrutura de gastos fixos à nova realidade de faturamento, sob pena dela se tornar rapidamente insolvente. Esta redução/adequação de gastos fixos tem que ser feita urgentemente. Ela é EMERGENCIAL!

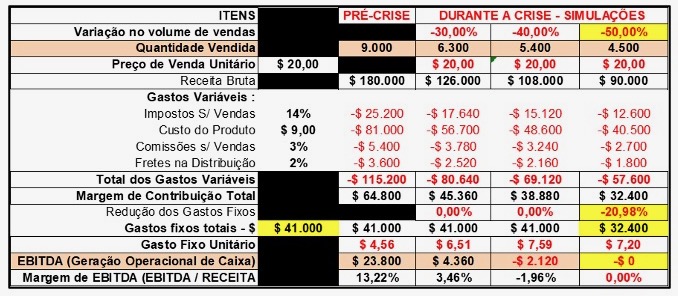

Quando foi colocado no artigo anterior que a prioridade em tempos de crise é o caixa, e que o lucro passa a ser secundário, é muito importante ressaltar aqui que esta afirmação se refere apenas ao foco a ser dado, mas não quer dizer, absolutamente, que a empresa pode se descuidar do resultado econômico, o lucro, e passar a absorver prejuízos. Como já visto no artigo anterior, prejuízos reduzem o capital de giro, o que piora o caixa da empresa. É preciso cuidar para que o EBITDA não seja negativo. No exemplo colocado acima, seria necessária uma redução de 21% nos gastos fixos totais para que a empresa não tivesse geração operacional de caixa negativa, considerando uma redução de 50% na receita, conforme demonstrado no quadro abaixo:

Voltando então à outra variável do modelo dinâmico, a NCG – Necessidade de Capital de Giro, vamos, em primeiro lugar, conceituá-la.

A maioria das empresas, para manter suas atividades em funcionamento normal, precisa investir recursos, no dia a dia, para manter seus estoques e financiar seus clientes, concedendo a eles prazo para pagar suas compras. É verdade que existem empresas que não precisam de estoques para funcionar, seja em função do seu ramo de atividades ou modelo de negócio. Neste caso, o investimento de curto prazo necessário seria apenas para financiar clientes. Por outro lado, ao mesmo tempo que a empresa investe recursos no dia a dia para manter seus estoques e financiar seus clientes, ela recebe financiamentos, de alguns “fornecedores operacionais”, isto é, aqueles que mantém vínculo com a sua operação, sua atividade fim, como, por exemplo: fornecedores (que concedem prazo para pagamento da matéria prima ou de produtos para revenda), funcionários (que trabalham diariamente e recebem o salário no quinto dia útil do mês subsequente), governo (que concede prazo para recolhimento dos tributos) e outros fornecedores de serviços e utilidades (aluguel, energia elétrica, água e outros).

Toda esta movimentação, de aplicação de recursos e financiamentos que acontecem diariamente nas empresas, sendo, portanto, de curto prazo, são refletidas no seu balanço patrimonial nos grupos ATIVO CIRCULANTE (as aplicações) e PASSIVO CIRCULANTE (os financiamentos).

Portanto, se, para calcular o Capital de Giro – CDG da empresa, como visto no artigo anterior, utilizamos apenas os grupos de longo prazo (PNC, PL e ANC) do balanço patrimonial, para calcular a Necessidade de Capital de Giro – NCG, a análise passa a ser sobre dos dois grupos de curto prazo: Ativo e Passivo Circulantes. É necessário identificar, dentro destes dois grupos, quais são as contas operacionais, aquelas que estão correlacionadas diretamente com a operação, com a atividade fim da empresa, e aquelas que não tem este mesmo comportamento.

As principais contas do Ativo Circulante são:

. Caixa e Equivalentes de Caixa

. Contas a Receber de Clientes

. Estoques

. Tributos a Recuperar

Vamos identificar quais contas guardam relação direta com a atividade fim da empresa e que, por este motivo, seus saldos são alterados em função do volume de negócios ou dos prazos praticados pela empresa. Estas são as contas operacionais ou cíclicas, que se renovam “automaticamente” em função do desenvolvimento da atividade. Por exemplo: contas a receber. A empresa financia o cliente, ele paga, a empresa volta a financiá-lo em outra venda e, assim por diante. Estoques: a empresa mantém estoques para venda, e à medida que vai vendendo, o volume de estoques vai baixando, momento então que a empresa produz ou compra mais mercadorias para revender. Ou seja, contas a receber e estoques são exemplos de aplicações cíclicas, que se renovam automaticamente em função do volume de atividades e dos prazos.

Por outro lado, caixa, bancos, aplicações financeiras, são contas que não necessariamente se renovam em função da atividade. Uma empresa pode vender maior volume e ter menos caixa, como pode, também, vender menor volume e ficar com mais dinheiro em caixa. Os valores destas contas não se renovam automaticamente, de maneira cíclica.

Assim, neste exemplo, as contas operacionais ou cíclicas do ativo são: Contas a Receber, Estoques e Tributos a Recuperar.

A conta Caixa e Equivalentes de caixa é classificada como uma conta financeira ou errática (no modelo dinâmico, errático equivale dizer “fora do caminho”, “fora da operação”)

No Passivo Circulante, as principais contas são:

. Fornecedores

. Empréstimos Bancários

. Contas a Pagar (Aluguel, Energia Elétrica e outras)

. Salários e Encargos Sociais a Pagar

. Tributos a Pagar

Da mesma forma, vamos identificar no Passivo Circulante as contas que guardam relação direta com a atividade fim da empresa e cujos saldos são alterados em função do seu volume de negócios ou dos prazos praticados. Estas são as contas operacionais ou cíclicas, que se renovam “automaticamente” em função do negócio. Por exemplo: fornecedores. O fornecedor financia a empresa, ela paga, o fornecedor volta a financiá-la em outra compra e, assim por diante. Funcionários: trabalham o mês inteiro sem receber, a empresa paga no início do mês seguinte, os funcionários continuam a trabalhar no mês seguinte para receber no início do outro mês, e assim por diante. Ou seja, fornecedores e salários a pagar são exemplos de financiamentos cíclicos, que se renovam automaticamente em função do volume de atividades e dos prazos praticados pela empresa.

Por outro lado, financiamentos bancários é uma conta que não necessariamente se renova em função do volume de atividades da empresa. Uma empresa pode vender maior volume e ter menos financiamento bancário, como pode, também, vender menor volume e precisar de mais empréstimos.

Então, no exemplo acima, as contas operacionais ou cíclicas do passivo são: Fornecedores, Contas a Pagar, Salários e Encargos Sociais a Pagar e Tributos a Pagar.

A conta Empréstimos Bancários é classificada como uma conta financeira ou errática.

Importante observar que esta classificação das contas do Ativo e do Passivo Circulantes em cíclicas (operacionais) e erráticas (financeiras) pode variar de empresa para empresa, dependendo do seu ramo de atividade. Por exemplo: financiamento de um terreno, a princípio, seria classificado como uma conta errática. Mas, se este balanço for de uma construtora/incorporadora, passa a ser uma conta cíclica. A classificação tem que estar de acordo com a atividade fim daquela empresa que está sendo analisada.

Fica então a pergunta: quanto a empresa precisa ter de capital, no curto prazo, para manter sua operação funcionando normalmente?

A empresa precisa aplicar, no curto prazo, um valor que seja suficiente para manter seus estoques e ainda financiar seus clientes. Só que, ao mesmo tempo, concomitantemente, ela recebe financiamentos de seus “fornecedores operacionais", que são: fornecedores, contas a pagar, funcionários, tributos a pagar, adiantamento de clientes e outros. Ora, se é preciso investir um determinado valor, mas, ao mesmo tempo, ela também recebe “financiamentos automáticos”, quanto então ela realmente precisa ter? Qual é a sua necessidade de capital no curto prazo?

A resposta fica evidente: a empresa necessita ter de capital no curto prazo, ou seja, sua Necessidade de Capital de Giro – NCG, é igual a:

NCG = Ativo Circulante Cíclico – Passivo Circulante Cíclico

Portanto, quanto maior for o volume de aplicações cíclicas necessário para a empresa funcionar, e quanto menor for o volume de financiamentos cíclicos, a necessidade de capital será MAIOR, reduzindo o caixa da empresa.

Por outro lado, quanto menor for o volume de aplicações cíclicas necessário para a empresa funcionar, e quanto maior for o volume de financiamentos cíclicos, a necessidade de capital será MENOR, aumentando o caixa da empresa.

Quais são então os fatores que fazem a Necessidade de Capital de Giro - NCG da empresa variar?

A NCG da empresa vai AUMENTAR pelos seguintes fatores:

. Aumento do volume de operações

. Aumento do prazo médio de recebimentos

. Aumento da inadimplência

. Aumento do tempo médio ou do volume de estoques

. Redução do prazo de pagamento aos fornecedores.

A NCG da empresa vai DIMINUIR pelos seguintes fatores:

. Redução do volume de operações

. Redução do prazo médio de recebimentos

. Redução da inadimplência

. Redução do tempo médio ou do volume de estoques

. Aumento do prazo de pagamento aos fornecedores.

Voltando então à equação fundamental do modelo dinâmico, temos:

T = CDG - NCG

Desconsiderando aqui o valor do Capital de Giro - CDG, cuja análise foi feita ano artigo anterior, quanto MAIOR for a necessidade de capital de giro da empresa, MENOR será o seu caixa, e vice-versa.

Então, principalmente em ambiente de crise, a empresa tem que empreender todos os esforços possíveis no sentido de REDUZIR, ao máximo que for possível, sua Necessidade de Capital de Giro - NCG.

Em ambiente de crise, esta tarefa torna-se, sem dúvida alguma, mais árdua, tendo em vista que, normalmente, neste cenário, o que costuma ocorrer, são as seguintes situações:

- Queda de vendas: redução de volume de operações reduz também a NCG, mas, por outro lado, se a empresa não for ágil o suficiente para cortar/adequar seus gastos fixos ao novo patamar de receita, o lucro vai diminuir e, por consequência, vai reduzir também o capital de giro, o que anulará o efeito da redução da NCG e poderá afetar negativamente o caixa da empresa.

- Aumento dos estoques: com vendas em queda a empresa leva um certo tempo para ajustar sua produção ou compra, acumulando, em um primeiro momento, mais estoques. Aumentando estoques, a NCG aumentará, afetando negativamente o caixa da empresa. É preciso estar atento a este movimento e, rapidamente, ajustar os níveis de estoques da empresa aos novos níveis de venda, seja através de compras de menores volumes, redução/paralisação da produção, “queima” de estoques, promoções, devoluções a fornecedores e outras providências que evitem níveis de estoques incompatíveis com o novo volume de vendas.

- Relação com clientes: dependendo do poder de barganha dos seus clientes, pode acontecer deles dilatarem o prazo de pagamento (porque obviamente eles também estarão cuidando da gestão do caixa deles), o que irá aumentar o prazo médio de recebimentos, elevando assim a necessidade de capital de giro, impactando negativamente o caixa da empresa.

É preciso Negociar

A palavra de ordem nessa situação é negociação. Ainda que o poder de barganha esteja com o cliente, a empresa precisa buscar algum tipo de negociação, procurando manter, no limite de negociação que lhe for possível, seus prazos de recebimento. Conseguindo manter os prazos de recebimento a empresa poderá compensar a redução no seu prazo médio de pagamentos, aumento dos estoques e da inadimplência, minimizando assim os impactos negativos no seu caixa. Sempre bom lembrar que negociação não é “briga”, não é imposição. A empresa precisa estar ciente de que as crises passam e que, na retomada dos negócios, precisará contar novamente com seus clientes. Portanto, as negociações precisam ter comunicações claras, verdadeiras, na busca de acordo que seja satisfatório para as partes. É um processo de conciliação de interesses, para o melhor resultado possível para as partes.

_____________________________________________________________________________________________

Saiba como negociar em situações difíceis: leia o post NEGOCIAÇÃO VISTA COMO UM PROBLEMA

__________________________________________________________________________________________

Ainda em relação às contas a receber, importante colocar aqui que a antecipação de recebíveis (antecipação de vendas realizadas através de cartão de crédito, desconto de cheques e duplicatas e outros meios) não resolve o problema. Esta medida, em caso de extrema necessidade, pode ser a solução para aquele momento, mas este valor fará falta no fluxo de caixa futuro, e o problema voltará a existir.

- Aumento da inadimplência: crises econômicas normalmente trazem consigo problemas de liquidez, de uma maneira geral, para o mercado como um todo. Ocorre redução no caixa da maioria das empresas e elas passam a ter dificuldades para quitar seus compromissos financeiros. Assim, se a empresa tem como clientes outras empresas, certamente haverá atrasos por parte de algumas na liquidação de seus débitos. Se os clientes da empresa são pessoas físicas, acontecerá o mesmo. Crises econômicas geram desemprego e consequente queda de renda, que causa diminuição do consumo de bens e serviços (queda nas vendas) e maiores dificuldades da população para pagar suas contas em dia (aumento da inadimplência). Como vimos, o aumento da inadimplência gera maior necessidade de capital de giro, reduzindo o caixa da empresa. É preciso então buscar formas para mitigar este impacto do aumento da NCG no caixa da empresa, talvez oferecendo descontos ou outros incentivos para que os clientes liquidem seus débitos na data de vencimento.

- Relação com fornecedores: dependendo do poder de barganha dos fornecedores da empresa, pode acontecer deles reduzirem o prazo de pagamento (porque eles, por sua vez, também estarão cuidando da gestão do seu caixa), reduzindo o prazo médio de pagamentos, aumentando assim a necessidade de capital de giro, impactando negativamente o caixa da empresa. Novamente, a solução aqui é a NEGOCIAÇÃO. Ainda que o poder de barganha esteja com o fornecedor, é preciso buscar algum a negociação, procurando postergar, ao máximo possível, os pagamentos. Dilatando os prazos de pagamento a empresa poderá compensar o aumento no seu prazo médio de recebimentos e de estoques, minimizando assim os impactos negativos no seu caixa. É preciso lembrar que, na retomada dos negócios, a empresa vai precisar dos seus fornecedores. Por isso é preciso manter boa relação com eles, especialmente aqueles considerados estratégicos.

Nem sempre os empresários/gestores de pequenas e medias empresas tem condições de analisar tempestivamente o Balanço Patrimonial de suas empresas e elaborar todos estes cálculos, para tomar as decisões urgentes que o momento requer. Para acompanhar a evolução da Necessidade de Capital de Giro – NCG, existe uma outra maneira, que é através do Ciclo Financeiro, assunto que será abordado no próximo artigo.

Leia também:

GESTÃO DE CAIXA EM TEMPOS DE CRISE - PARTE 1